Система налогообложения для розничной торговли

Вы открываете розничный магазин и вплотную приблизились к регистрации бизнеса: уже выбрали форму собственности и определяетесь с системой налогообложения. Налоговый режим определяет размер обязательных платежей, частоту сдачи отчетности и величину косвенных расходов на её подготовку. Иными словами, сколько отдавать денег, как часто отчитываться и чем отвечать в случае нарушений. Системы налогообложения отличаются не только потенциальными затратами. Основная разница в направленности — каждый вид удобен для определенной деятельности. Разберемся, как использовать систему налогообложения на пользу вашего бизнеса.

Алгоритм определения системы налогообложения

- Где будете вести деятельность?

- Кто ваши клиенты: физические или юридические лица?

- На какую годовую выручку рассчитываете?

- Сколько стоят активы?

- Какие затраты будете нести?

Второй шаг. Проанализируйте систему налогообложения в России применительно к вашему виду деятельности: нужно определить какие сборы и обязательные налоги придется платить.

Третий шаг. Определите оптимальную систему налогообложения. Велик соблазн выбрать ту систему, где меньше обязательных платежей. Это логично, но не всегда правильно. Зачастую выгоднее пойти на снижение прибыли сегодня, чтобы завтра достичь глобальной цели. Например, если вы планируете активно привлекать инвестиции и расширять бизнес в будущем, то лучше сразу выбрать ООО и работать по общей системе.

5 налоговых режимов

В России действуют всего пять режимов налогообложения. Для торговли подходят четыре: ЕНВД, Патентная, Общая и Упрощенная системы.

ОСНО, ЕНВД, УСН и ПСН подходят для торговли.

Единый сельскохозяйственный налог (ЕСХН) — аналог ЕНВД для тех, кто самостоятельно выращивает, обрабатывает и продает сельскохозяйственную продукцию. Для торговли, в широком смысле, он не подходит.

ОСНО: много документов и платежей

Общую систему налогообложения автоматически применяют для ИП и ООО, если во время регистрации не было подано заявления на применение специального режима.

Бизнес, который живет по правилам ОСНО, нуждается в профессиональном бухгалтере, который знает в каких случаях применяется НДС 10%, в каких — 18%, а в каких и вовсе 0%. ООО нужно в полном объеме вести бухгалтерский и налоговый учет, а ИП — книги учета доходов и расходов, хозяйственных операций. Общая система налогообложения — не лучший вариант для начинающего бизнесмена.

- На прибыль. От суммы разницы между доходами и расходами — 20% или 13% НДФЛ для ИП.

- На имущество. Если организация владеет недвижимостью.

- Налог на добавленную стоимость. Обычно составляет 18% от проданных товаров и услуг. НДС можно уменьшить на сумму НДС, которую вы заплатили поставщику.

Аргумент и за и против ОСНО — НДС. Если вы собираетесь работать с крупными фирмами, то лучше выбрать ОСНО, если же вы займетесь мелкой или средней розницей — выбирайте один из специальных режимов.

УСН: налог — раз в квартал, отчет — раз в год

Упрощенная система налогообложения самая популярная: вместо трех общих налогов — всего один УСН. Предприниматель платит налог в квартал, а отчетность сдаёт один раз в год. При УСН индивидуальные предприниматели не платят НДФЛ и налоги на имущество.

В режиме УСН существует два варианта для выплаты налога:

- С доходов — от 1 до 6%. Подойдет, если у вас небольшой объем расходов или их не подтвердить документами.

- Доходы минус расходы — от 5 до 15%. Вариант выгоден если доля регулярных расходов составляет до 80% от доходов. Подходит для торговли.

Размер налоговой ставки зависит от региона, размера дохода и вида деятельности. Для ИП нет ограничений в применении УСН — предпринимателю достаточно написать заявление о переходе на этот режим.

Для ООО существуют ограничения:

- Штат до 100 сотрудников;

- Доход за 9 месяцев не превышает 45 млн руб., а за год — 60 млн руб.;

- Нет филиалов и представительств;

- Не попадает под действие сельхозналога.

Сумму налога можно уменьшить до 100% за счет страховых взносов за сотрудников. Режим подойдет, если вы не собираетесь открывать филиалы в других городах.

ЕНВД: фиксированная сумма налогов

С 2020 года отдельным магазинам и аптекам больше нельзя работать на ЕНВД или патенте.

Прочитайте публикацию с актуальной информацией:

Единый налог на вмененный доход выплачивают ежеквартально. Сумма зависит от объема торговых площадей, количества сотрудников и транспорта, но не зависит от фактического объема прибыли. ЕНВД применяют для некоторых видов деятельности, в которые входит и торговля. Главный недостаток ЕНВД — отсутствие возможности подать нулевую декларацию: даже если вы не получили прибыль, вам всё равно придется заплатить налоги.

Для ООО и ИП одинаковые ограничения в применении ЕНВД:

- Штат до 100 сотрудников;

- Площадь торгового зала не превышает 150 кв. м.;

- Доля другой организации в уставе ООО не превышает 25%;

- Не попадает под действие сельхозналога или патента;

- ЕНВД разрешен в субъекте федерации.

При ЕНВД, ИП и ООО могут уменьшить налог на сумму до 50% за счет страховых взносов, которые платят за сотрудников. При расчетах с покупателями использование кассовой техники пока необязательно — достаточно выдать товарный чек.

ПСН: получил патент и свободен

Патентную систему налогообложения могут принять ИП, которые занимаются деятельностью из главы 25.5 Налогового кодекса, где упомянута, в том числе, розничная торговля.

Ограничения для применения ПСН:

- Штат до 100 сотрудников;

- Площадь торгового зала не превышает 50 кв. м;

- Доход за год меньше 60 млн руб.

С предпринимателя, работающего по ПСН, снято обязательство отчитываться в налоговые органы каждый квартал и выплачивать периодические налоги. Для ведения деятельности ему достаточно вовремя купить патент на срок от 1 месяца до 1 года и вести книгу учета доходов.

Стоимость патента устанавливают местные власти, которые рассчитывают ее исходя из возможного дохода. Обычно она равна 6% от суммы возможного дохода. ПСН выгодно применять для временной и сезонной торговли.

Выводы

- Если вы работаете с юридическими лицами, которые рассчитывают на зачет НДС, ваш выбор — ОСНО.

- Небольшой магазин без филиалов и представительств — УСН;

- Небольшой магазин с большой и постоянной прибылью — ЕНВД;

- Сезонная торговля, ярмарки — ПСН.

Памятка для определения системы налогообложения.

Онлайн-кассы для любой системы налогообложения

Фискальный накопитель и год ОФД в комплекте. Все модели в реестре и соответствуют требованиям 54-ФЗ.

Еще статьи на эту тему

Олег Бахмутский

o.bakhmutskij@dreamkas.ru

Олег понимает проблемы и специфику небольших магазинов. Знает, как увеличить продажи с помощью автоматизации.

Какую систему налогообложения выбрать для розничного магазина

Первое, что нужно сделать, открывая свой бизнес — определиться с системой налогообложения. Важно принять оптимальное решение, чтобы не переплачивать налоги и, по возможности, сдавать меньше отчетности. Рассмотрим наиболее актуальные системы налогообложения для розничного магазина.

Речь именно о торговле в помещении, в онлайн-продажах — свои нюансы.

Виды налоговых режимов

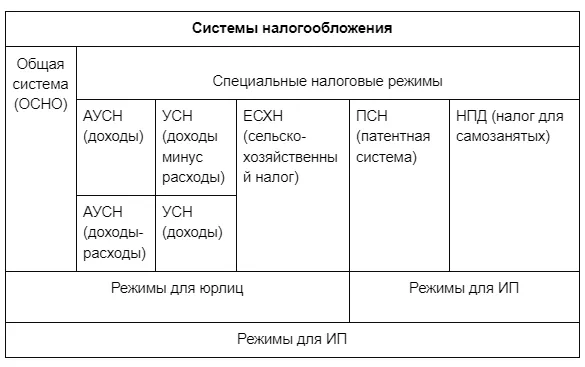

Начнем с самого начала: какие вообще системы налогообложения (СНО) бывают. Всего их шесть:

Расскажем про те системы, которые точно не подходят для работы розничного магазина.

- ЕСХН исключаем сразу . Этот режим актуален только сельхозпроизводителям, которые сами выращивают, перерабатывают и продают сельхозпродукцию.

- НПД также можно не рассматривать . По причине того, что в рамках НДП заниматься перепродажей чужих товаров нельзя. Разрешается реализовывать только продукцию собственного производства.

Роль формы регистрации бизнеса при выборе СНО

Итак, будем выбирать систему налогообложения для розничного магазина из оставшихся вариантов: ОСНО, УСН, АУСН и ПСН.

Есть ключевые моменты, которые зависят от формы регистрации бизнеса : ООО или ИП.

Если зарегистрировали ООО, вариант с ПСН отпадает, так как эту систему могут применять только индивидуальные предприниматели.

Условия применения режимов для организаций и предпринимателей

Факторы, влияющие на выбор налогового режима:

1. Тип продаваемого товара.

- Организация может реализовывать любой товар, в том числе и маркированный.

- ИП на любой системе налогообложения не может торговать крепким алкоголем. А режим ПСН исключает возможность торговли некоторыми маркированными товарами.

Поэтому, если в планах продажа крепкого алкоголя — регистрируем ООО.

Если хотите заниматься реализацией лекарств, изделий из меха или обуви — подходят обе формы регистрации ( ООО, ИП ). В случае оформления деятельности как ИП при указанных видах товаров не получится применять ПСН.

2. Сумма дохода.

Если организация или ИП работает на ОСНО, тогда никаких ограничений по выручке нет.

А вот, чтобы сохранить право на применение спецрежимов нельзя превышать предельные значения по размеру годовой выручки.

В 2022 году лимиты такие:

- ПСН — 60 млн рублей в год;

- УСН — 219,2 млн рублей в год;

- АУСН — 60 млн рублей в год.

При превышении установленного лимита организация или ИП на УСН переводится на общую систему налогообложения, причем с начала квартала, в котором произошло превышение.

ИП на ПСН переходит на налоговый режим по умолчанию (УСН или ОСНО), если с начала календарного года выручка по всем видам деятельности в рамках ПСН превысит пороговое значение.

Поэтому при выборе системы налогообложения важно спрогнозировать приблизительные объемы выручки.

3. По количеству сотрудников.

Здесь так же, как и с лимитом выручки необходимо следить, чтобы количество сотрудников в течение года не превысило установленный лимит . Если это случится, то ООО или ИП потеряют право применять выбранный режим и им придется доплатить налоги по итогам года уже по другой системе.

Отсутствуют ограничения по количеству задействованного персонала для организаций и ИП на ОСНО.

4. Дополнительные ограничения:

- УСН — остаточная стоимость основных средств бизнеса не более 150 млн. руб.

- Для ООО на УСН — доля участия юрлиц в уставном капитале не превышает 25% и нет филиалов.

- АУСН — нельзя заключать договоры поручения, комиссии и агентские договора.

- АУСН — применима только в Москве, Московской и Калужской областях, Республике Татарстан. И только в том регионе, где ООО или ИП ведет деятельность.

- АУСН — производить оплату работникам только безналичным расчетом . Причем счет можно открыть только в банке-участнике эксперимента.

- АУСН — в 2022 году перейти на этот режим могут только вновь зарегистрированные организации и ИП.

- АУСН — нельзя совмещать с другими режимами.

- ПСН — площадь розничного магазина не может превышать 150 м² ( в Москве — 50 м² ).

Выбор оптимальной системы налогообложения для розничного магазина — задача не из легких. Необходимо учесть много факторов и нюансов. Приобретайте вебинар от Евгении Мемрук PROрозницу 2.0 . и принимайте правильное решение.

Налоговая нагрузка

Налоги на ОСНО

Организации на основном режиме платят:

- НДС по ставке 20% или 10% ;

- налог на прибыль 20% ;

- НДФЛ;

- страховые взносы с выплат работников;

- налог на имущество с недвижимости.

ИП на ОСНО платят такие же налоги, за исключением налога на прибыль. Взамен этого налога ИП платят НДФЛ.

Налоги на УСН

- с дохода до 164,4 млн рублей — обычные ставки: 6% при применении УСН «Доходы» и 15% при применении УСН «Доходы минус расходы»;

- с дохода выше 164,4 млн рублей и не более 219,2 млн рублей — налог уплачивается по повышенной ставке: 8 % при применении УСН «Доходы» и 20% при применении УСН «Доходы минус расходы».

Следует учитывать, что каждый регион вправе устанавливать свои ставки налога. Но только в сторону уменьшения, а не увеличения.

Налоги на АУСН

Здесь также, как и при «обычном» УСН можно выбрать объект налогообложения:

- Доходы — ставка налога 8% ;

- Доходы минус расходы — ставка налога 20% .

Эти ставки регионы не вправе понижать. Налог нужно платить каждый месяц.

Налог на ПСН

Сумма налога рассчитывается исходя из потенциально возможного годового дохода .

Так как патент уплачивается в том регионе, где ИП ведет деятельность, то каждый регион устанавливает размер потенциального дохода.

Его несложно узнать — достаточно зайти на сайт налоговой службы и найти там налоговый калькулятор для расчета стоимости патента.

Немного о страховых взносах

Организация и ИП обязаны платить страховые взносы за своих сотрудников на большинстве налоговых режимов ( кроме АУСН ). Ставка — 30% от облагаемой базы. Для МСП предусмотрены пониженные тарифы страховых взносов — 15% для части зарплаты, превышающей МРОТ.

Также существуют пониженные тарифы страховых взносов для отдельных категорий страхователей ( ст. 427 НК ).

ИП может вести деятельность и без работников, тем более, если он только открыл свой магазин. Но в любом случае у него есть обязанность платить страховые взносы за себя . В 2022 году их размер составляет 43 211 руб. Также ИП платит взносы — 1 % с дохода выше 300 тыс. руб.

ИП и организации на УСН «Доходы» вправе снизить налог на сумму страховых взносов при условии:

- взносы фактически уплачены;

- взносы уплачены в том периоде за который рассчитывается и уменьшается налог.

ИП без сотрудников может уменьшить налог н а всю сумму уплаченных страховых взносов, вплоть до нуля. А организации и ИП с сотрудниками — только на 50% . Правда ИП вправе включить в эти 50% не только взносы за работников, но и свои.

Организации и ИП с работниками с объектом «Доходы — расходы» все уплаченные взносы вправе включить в расходы, уменьшающие налог к уплате.

ИП на АУСН не платит за себя никакие страховые взносы: ни фиксированные, ни 1% с дохода выше 300 тыс. рублей. Получается, что если ИП работает сам без работников, то ему вообще не нужно будет платить страховые взносы. Организации на АУСН взносы за работников тоже не платят.

Все работодатели на АУСН обязаны платить только взносы на травматизм —2 040 руб. в год независимо от количества сотрудников. Каждый год эту сумму планируется индексировать. Платить нужно равномерно каждый месяц по 170 руб .

ИП на ПСН тоже имеет возможность уменьшить стоимость патента на страховые взносы. Необходимо соблюсти условие — взносы должны быть уплачены в период действия патента. Для ИП без работников стоимость патента можно уменьшить на полную величину страховых взносов ( даже до нуля ).

Для ИП с работниками — взносы за сотрудников и пособия по временной нетрудоспособности принять к вычету можно, но при условии, что они задействованы в деятельности по патенту. К вычету у ИП с работниками принимается не вся сумма взносов — уменьшить стоимость патента можно только наполовину. .

Курс от Евгении Мемрук Proпатент поможет разобраться во всех тонкостях работы на патенте. Подойдет и для предпринимателей, и для бухгалтеров.

Про НДФЛ за работников

НДФЛ облагаются доходы физических лиц. Если этот доход выплачивает работодатель ( хоть организация, хоть ИП ), то именно он должен рассчитать налог, удержать его из доходов работника и перечислить ее в бюджет. То есть работодатель выступает в роли налогового агента. Система налогообложения значения не имеет.

Если ИП работает один и применяет спецрежим, то ему платить НДФЛ не нужно.

Какие еще могут быть налоги у бизнеса в розничной торговле

- Земельный налог — если есть в собственности земельный участок.

- Транспортный налог — если в собственности есть транспортные средства.

- Налог на имущество придется платить даже на спецрежиме, если в собственности есть торговая или офисная недвижимость и налог рассчитывается из кадастровой стоимости.

- Товар для перепродажи может закупаться за границей. В таком случае появляется обязанность уплатить ввозной НДС . Его платят все ООО и ИП независимо от того, какую систему налогообложения применяют. Если ввозимый товар не облагается НДС, например, медицинские изделия, то ввозной НДС платить не нужно.

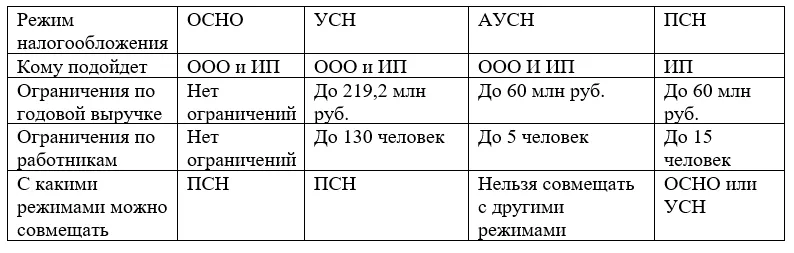

Итоги сравнения СНО, актуальных для розничного магазина

Подведем итог сравнения в таблице.

ОСНО выбирают, как правило, те, кто не может выполнить условия спецрежимов или кто работает с НДС . На этой системе можно торговать любыми видами товаров, в том числе подакцизными и маркированными. Здесь нет ограничений по суммам выручки, количеству сотрудников и стоимости активов бизнеса. Зато есть внушительная налоговая нагрузка и большое количество отчетов в контролирующие органы.

Поэтому ОСНО чаще используют крупные сетевики с многомиллионной выручкой, объемным штатом сотрудников и большим количеством розничных точек.

Для работы на ОСНО не обойтись без привлечения бухгалтера. Услуги по бухгалтерскому сопровождению организации и ИП на основном режиме значительно дороже относительно спецрежимов.

В общем основная система налогообложения для работы розничного магазина подходит, но она явно не самая выгодная. В то время как новый налоговый режим АУСН наоборот подходит для небольших организаций и ИП.

Что особенного в этом режиме ? То, что налоги будет считать сама налоговая инспекция. У каждого плательщика АУСН будет свой личный кабинет на сайте налоговой, в которой будут поступать сведения о доходах и расходах через онлайн-кассу, от банка или от самой компании или ИП, если, например, был проведен какой-то взаимозачет.

По АУСН нет декларации и нет отчетности по страховым взносам за работников, так как они не платятся . Но работникам все равно будет идти стаж и начисляться пенсионные баллы.

На практике ИП чаще в качестве СНО для розничного магазина выбирают патент, который совмещается с УСН, или же УСН. В обоих случаях удается достичь экономии на налогах и ведении учета. А ООО предпочитают УСН.

Итак

Последовательность выбора оптимальной системы налогообложения для розничного магазина:

- Прежде всего надо определиться с организационно-правовой формой бизнеса . Если это ООО, то патент однозначно не подходит. Если же выбрать регистрацию ИП, то надо учитывать ограничения по торговле маркированными товарами при ПСН.

- Далее нужно составить бизнес — план и прописать в нем сумму планируемого дохода, спрогнозировать расходы, в которые включить затраты на ведение учета. Определить количество сотрудников, нужных для бесперебойной работы магазина. Рассчитать суммы налогов и взносов , которые нужно будет уплатить при каждом налоговом режиме, и сравнить — какая система налогообложения будет наиболее выгодной.

Розничная торговля через интернет имеет свои особенности. Разобраться в этом поможет вебинар школы BIZNESINALOGI PROрозницу 2.0 .

Все подробности о налоговом и бухгалтерском учете розницы и продажи в интернете.

Курс от Евгении Мемрук Proпатент

Ознакомиться с программой и приобрести курс

- #режим налогообложения

- #организационно-правовая форма

- #BIZNESINALOGI

- #розничный магазин

Источник https://dreamkas.ru/blog/nalogooblozhenie-dlya-roznichnoj-torgovli/

Источник https://www.klerk.ru/blogs/BIZNESINALOGI/538578/